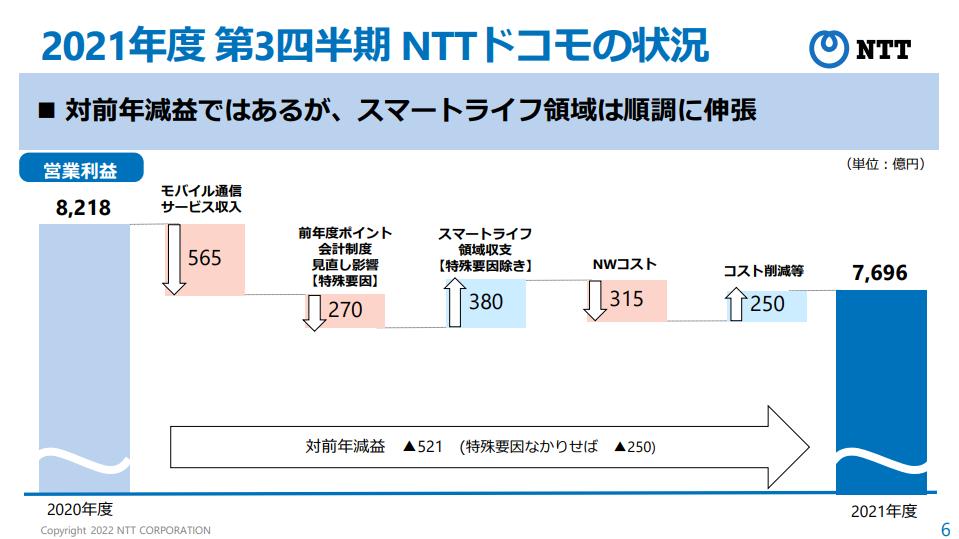

銀行カードローンのおすすめ27選!選び方のポイントも解説

銀行カードローンは数多くあり、人によって利用すべきものが変わるため、どれを選べばいいか迷う人もいるでしょう。今回はそんな人に向けて、おすすめの銀行カードローンを27種類紹介していきます。銀行カードローンは、実はさまざまなことに借入金を利用できる使い勝手のよいローン方法です。大切なお金のことなので、失敗しないようにチェックしてください。

目次

- 銀行カードローンを選ぶ際はどこに注目すべき?

- おすすめ銀行カードローン27選をチェック!

- メガバンク(都市銀行)のカードローン

- ネット銀行などのカードローン

- 地方銀行のカードローン

- 「金利」に注目した銀行カードローントップ3!

- 翌日や翌営業日に借り入れできる銀行カードローンはどこ?

- 借入限度額が高い銀行カードローンはどこ?

- 銀行カードローンとはいったいどんなローン?

- 金利の安さが魅力! 銀行カードローンのメリット

- 銀行カードローンのデメリットや注意点

- 銀行カードローン申し込み時の審査基準のヒントを探ろう!

- 何にでも使えるのが嬉しい! 銀行カードローンのおすすめポイント

- どこを重視すべき? 銀行カードローンの選び方

- 銀行カードローンの申し込みに必要な書類をチェック!

- 銀行カードローンを借りるにはどんな条件を満たしていればいいの?

- おすすめの銀行カードローンランキングをチェック!

- 銀行カードローンに関するQ&Aをチェック

- 銀行カードローンは金利が安く利用目的が自由のおすすめ借入方法

銀行カードローンを選ぶ際はどこに注目すべき?

銀行カードローンを選ぶ際はどこに注目したらいいのでしょうか?

銀行カードローンを選ぶ際に重視するポイントは、人によってさまざまです。しかし必ず気にするべきなのは、大きく分けて「金利」「融資までの期間」「借入限度額」の3つでしょう。

銀行カードローンとは、メガバンクやネット銀行、地方銀行から専用のカードを利用してお金を借りるサービスのことです。

まずは、銀行カードローンを選ぶ際に着目するべき3つのポイントから解説します。

お金を借りる際に、借りた金額にプラスして払わなければいけないのが利息であり、その割合を示したものが「金利」です。

また「実質年利(実質年率)」とは、保証料や手数料といった諸費用も含めた金額のことを意味しています。ただし、多くのカードローンでは保証料や手数料を無料で設定しているため、実質年利と金利は同じであることがほとんどです。

保証人を必要としない代わりに、いざという時に備えて保証機関に支払うお金のこと。

長期間お金を借りる場合、もちろん金利が少ない方がトータルの借金は少なくなります。ローンの返済を自分のペースで無理なく行っていけるように、より金利が低い銀行カードローンを選ぶようにしてください。

融資までの期間がどのくらいかかるのかも、銀行カードローンを選ぶ際に確認すべき項目のひとつです。銀行カードローンは、銀行で行っているフリーローンや融資と比べて、比較的短い期間でお金を借りられるのが特徴です。とはいえ消費者金融カードローンと比べると、銀行カードローンの方が融資まで時間がかかることが多いようです。

どれだけ短い期間で融資してもらえるのかも、銀行カードローン選びの判断基準になるでしょう。

借入限度額とは、職業や年収・他社からの借入金額にあわせた利用者ごとの借入の限度額のことです。

利用用途に定めがない銀行カードローンは、借入限度額が高い方が使えるお金が多くなります。そのため、なるべく借入限度額が高い銀行カードローンを選ぶのがいいのではないでしょうか。

ただし、銀行カードローンを利用するには審査に通る必要があるので、誰もが最大借入限度額を借りられるわけではありません。

おすすめ銀行カードローン27選をチェック!

銀行カードローンにはどんな種類のものがありますか?

銀行カードローンを提供している銀行にはメガバンク含む都市銀行・ネット銀行・地方銀行など、さまざまな銀行があります。銀行によって異なる特徴があるので、きちんと確認しておくと良いでしょう。

ここでは、おすすめの銀行カードローン27選を紹介します。銀行カードローン選びの3つのポイントを総合的にチェックしてピックアップしていますので、どの銀行カードローンが自分にとって条件がいいのか比較していきましょう。

メガバンク(都市銀行)、ネット銀行、地方銀行の3つにカテゴリーを分けて27のカードローンを紹介していきます。

メガバンク(都市銀行)のカードローン

メガバンクのカードローンがおすすめなのはどんな人?

「誰もが知っている銀行で安心してカードローンを利用したい」と考える人におすすめです。

まずは、メガバンクを含む都市銀行のカードローンを4つ紹介します。

(画像=バンクイックより引用)三菱UFJ銀行のカードローン「バンクイック」の上限金利は14.6%です。利用限度額と金利は次のとおりです。

| 利用上限額 | 借入利率 |

|---|---|

| 500万円以下400万円超 | 年1.8%~年6.1% |

| 400万円以下300万円超 | 年6.1%~年7.6% |

| 300万円以下200万円超 | 年7.6%~年10.6% |

| 200万円以下100万円超 | 年10.6%~年13.6% |

| 100万円以下10万円以上 | 年13.6%~年14.6% |

出典:バンクイック公式サイト

バンクイックは全国の三菱UFJ銀行のATMや、セブン銀行ATM、ローソン銀行ATMなどが利用でき、提携ATM手数料が無料なのも嬉しいポイントです。

申し込み後、審査結果は翌営業日以降の9時〜21時に連絡があります。銀行カードローンの中では、比較的審査が早いのが特徴です。カードを受けとってから、ATMで借り入れできるようになります。

(画像=バンクイックより引用)カードの受け取り方法は2種類あります。

なお、三菱UFJ銀行の口座を持っていれば、カード受け取りの前に振込で借り入れ可能です。

バンクイックのお申し込みはこちら(画像=みずほ銀行カードローンより引用)みずほ銀行カードローンの利用限度額は、最大800万円です。また、上限金利は14.0%とかなり低めになっています。

| 利用上限額 | 借入利率 |

|---|---|

| 800万円 | 年 2.0% |

| 600万円以上800万円未満 | 年4.5% |

| 500万円以上600万円未満 | 年5.0% |

| 400万円以上500万円未満 | 年6.0% |

| 300万円以上400万円未満 | 年7.0% |

| 200万円以上300万円未満 | 年9.0% |

| 100万円以上200万円未満 | 年12.0% |

| 10万円以上100万円未満 | 年14.0% |

出典:みずほ銀行公式サイト

さらに住宅ローンを利用すれば、みずほ銀行カードローンの基準金利から金利が年0.5%引き下げられます。希望に合わせて、普通のみずほ銀行キャッシュカードでローン専用カードの代わりに利用できるのも便利なポイントです。

カードローン申し込みの審査時間は、最短で翌営業日です。ただし、申し込み方法によって審査の回答タイミングが違うため注意しましょう。

(画像=三井住友銀行カードローンより引用)三井住友銀行のカードローンは普通預金口座が不要で、借り入れできるのは10万円から800万円です。

普通預金口座を持っていればさらに便利に使え、「24時間ウェブ完結」「申し込みが楽(入力項目が少ない)」「すでに持っているキャッシュカードで借入が可能」というメリットが受けられます。

| 利用上限額 | 借入利率 |

|---|---|

| 700万円超 800万円以下 | 年1.5%~4.5% |

| 600万円超 700万円以下 | 年4.5%~5.0% |

| 500万円超 600万円以下 | 年5.0%~6.0% |

| 400万円超 500万円以下 | 年6.0%~7.0% |

| 300万円超 400万円以下 | 年7.0%~8.0% |

| 200万円超 300万円以下 | 年8.0%~10.0% |

| 100万円超 200万円以下 | 年10.0%~12.0% |

| 100万円以下 | 年12.0%~14.5% |

出典:三井住友銀行公式サイト

三井住友銀行カードローンは、ローン契約機で申込からローン専用カードの受取まで可能です。最短翌営業日に審査結果の連絡がくるため、手持ちのカードでローンを利用できます。

※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます。

(画像=りそな銀行カードローンより引用)りそな銀行のカードローン「りそなカードローン」は、専用カードだけでなく通常のキャッシュカードで借り入れできるという特徴があります。

また、上限金利は 13.5%とかなり低めなため、金利を気にする方におすすめでしょう。

| 利用上限額 | 借入利率 |

|---|---|

| 800万円 | 年3.5% |

| 700万円 | 年4.0% |

| 600万円 | 年4.5% |

| 500万円 | 年4.9% |

| 400万円 | 年5.5% |

| 300万円 | 年7.0% |

| 200万円 | 年10.0% |

| 150万円 | 年10.0% |

| 100万円 | 年13.5% |

| 70万円 | 年13.5% |

| 50万円 | 年13.5% |

| 30万円 | 年13.5% |

| 10万円 | 年13.5% |

※給与振込か住宅ローンを利用することで、年▲0.5%の金利特典があります。出典:りそな銀行公式サイト

りそなカードローンの審査結果は、1週間以内に判明します。ただし、申し込みに不備があったり審査が滞っていたりする場合は、さらに時間がかかる可能性があります。また、口座を持っていない場合は別途口座開設の手続きが必要なので、さらに時間がかかることが予想されます。りそなカードローンに申し込む際は、時間に余裕を持つようにしましょう。

不足残高分をカードローンで自動融資できる「オートチャージ機能」がついているのも、りそなカードローンの利点です。

ネット銀行などのカードローン

ネット銀行のカードローンの利点はなんですか?

ネット銀行ならではのサービスを実施しているところが多くあります。例えば楽天銀行スーパーローンでは入会時に楽天ポイントがもらえたり、楽天会員のランクによって審査で優遇してもらえたりなど独自のサービスを展開しています。

ネット銀行でもカードローンサービスを展開しています。また、商業施設と連携した銀行や信託銀行でもカードローンのサービスを展開しています。

ここでは、ネット銀行などのカードローンを7つ紹介します。

(画像=楽天銀行スーパーローンより)「楽天銀行スーパーローン」は、最大利用限度額が800万円(※専業主婦・主夫は50万円が限度額)で上限金利は14.5%と、消費者金融カードローンと比べると低いためおすすめです。

| 利用上限額 | 借入利率 |

|---|---|

| 800万円 | 年1.9%~4.5% |

| 600万円以上800万円未満 | 年2.0%~7.8% |

| 500万円以上600万円未満 | 年3.5%~7.8% |

| 350万円以上500万円未満 | 年3.9%~8.9% |

| 300万円以上350万円未満 | 年3.9%~12.5% |

| 200万円以上300万円未満 | 年5.9%~14.5% |

| 100万円以上200万円未満 | 年8.6%~14.5% |

| 10万円以上100万円未満 | 年14.5% |

出典:楽天銀行公式サイト

楽天銀行スーパーローンの審査結果は、最短当日から2営業日でメールか電話で連絡があります。ただし、借り入れまでは口座の振り込みの場合でも数日は時間がかかるようです。

また楽天の銀行カードローンなので、楽天ポイントが貰えるという特徴もあります。期間限定のキャンペーンが開催されていることも多いので、お得にカードローンを使いたい人にもおすすめです。

楽天会員のランク次第では審査を優遇してくれるなど、楽天経済圏ならではの利点もあります。

楽天銀行カードローンのお申し込みはこちら(画像=ソニー銀行より引用)ソニー銀行カードローンは、借入と返済の履歴がウェブで確認できるので、自宅で利用明細を受け取らずに利用できるカードローンです。

| 利用上限額 | 借入利率 |

|---|---|

| 800万円 | 年2.5% |

| 700万円 | 年3.0% |

| 600万円 | 年3.5% |

| 500万円 | 年4.0% |

| 400万円 | 年5.0% |

| 300万円 | 年6.0% |

| 200万円 | 年8.0% |

| 150万円 | 年9.0% |

| 100万円 | 年9.8% |

| 90万円~60万円 | 年12.8% |

| 50万円~10万円 | 年13.8% |

出典:ソニー銀行公式サイト

ソニー銀行カードローンでは、「初回振込サービス」を利用できるため、カードの受け取り前に借り入れ可能です。ただし、仮審査と本審査それぞれに1日以上時間がかかるので、借り入れまで多少の時間がかかると考えておいてください。

(画像=オリックス銀行カードローンより引用)オリックス銀行カードローンは、最大800万円が利用限度額となっており、近くの提携ATMで終日利用できるので来店や口座開設も不要です。

| 利用上限額 | 借入利率 |

|---|---|

| 700万円超~800万円以下 | 年1.7%~4.8% |

| 500万円超~700万円以下 | 年3.5%~5.8% |

| 300万円超~500万円以下 | 年4.5%~8.8% |

| 150万円超~300万円以下 | 年5.0%~12.8% |

| 100万円~150万円以下 | 年6.0%~14.8% |

| 100万円未満 | 年12.0%~17.8% |

出典:オリックス銀行公式サイト

オリックス銀行カードローンは、融資までの期間が不明なため比較的時間がかかると考えた方が良く、1週間以上余裕を持っておいた方が安全です。

オリックス銀行カードローンで特徴的なのは、ガン保障特約付きプラン「Bright」です。例えば、借入残高と保険金が同額だった時には残高に保険金が充てられるため、返済が不要になります。保険料をオリックス銀行が負担してくれるのもお得なので、健康に不安のある人には特におすすめのプランでしょう。

(画像=auじぶん銀行より引用)auじぶん銀行カードローンは限度額最大800万円で、auIDを持っていればお得に利用できるカードローンです。カードローンの申し込みから契約までをウェブで完結でき、全国のコンビニでATM手数料無料で利用できます。

金利は年1.48%~17.5%ですが、「au限定割」なら最大0.5%の優遇があります。カードローン申し込み後は、最短1時間で審査結果をメールアドレス宛に返信してくれるうえ、急ぎの場合は契約手続き終了後に手数料無料で口座に振り込み可能です。そのため、なるべく早く借り入れしたい人にはおすすめのカードローンです。

住信SBIネット銀行のカードローンは、株式会社oricon MEによる「2022年 オリコン顧客満足度ランキング 銀行カードローン」において、全国180金融機関の中で3年連続総合評価1位を獲得しています。利用限度額は最大1200万円と、他の銀行カードローンと比べて高額なことも特徴のひとつです。

| 利用上限額 | 借入利率 |

|---|---|

| 1110万円~1200万円 | 年1.59% |

| 1010万円~1100万円 | 年2.39% |

| 910万円~1000万円 | 年2.49% |

| 710万円~900万円 | 年2.99% |

| 610万円~700万円 | 年3.99%~4.49% |

| 510万円~600万円 | 年3.99%~5.49% |

| 410万円~500万円 | 年4.99%~6.49% |

| 310万円~400万円 | 年4.99%~7.49% |

| 210万円~300万円 | 年5.29%~8.99% |

| 110万円~200万円 | 年6.39%~11.99% |

| 10万円~100万円 | 年7.99%~14.79% |

(出典:住友SBIネット銀行公式サイト)

融資までの期間は不明ですが、仮審査・本審査・在籍確認の電話などがあるので、借り入れまでは時間がかかる可能性があります。急ぎでお金が必要な人は注意するようにしましょう。

(画像=PayPay銀行より引用)PayPay銀行のカードローンは、契約するだけで1500円もらえるという魅力的な特典があり、最大限度額は1000万円と比較的高額です。

| 利用上限額 | 借入利率 |

|---|---|

| 1000万円 | 年1.59% |

| 900万円以上1000万円未満 | 年3.0% |

| 800万円以上900万円未満 | 年3.5% |

| 700万円以上800万円未満 | 年4.0% |

| 600万円以上700万円未満 | 年5.0% |

| 500万円以上600万円未満 | 年5.5% |

| 400万円以上500万円未満 | 年6.0% |

| 300万円以上400万円未満 | 年6.5% |

| 250万円以上300万円未満 | 年8.0% |

| 200万円以上250万円未満 | 年10.0% |

| 150万円以上200万円未満 | 年12.0% |

| 100万円以上150万円未満 | 年15.0% |

| 100万円未満 | 年18.0% |

出典:PayPay銀行公式サイト

PayPay銀行カードローンは、仮審査結果まで最短60分で連絡がきます。ただし、その後本審査などもあるため、実際の借入まではさらに数日かかると思った方が良さそうです。

(画像=イオン銀行より引用)イオン銀行カードローンは、最大で800万円の借入ができるカードローンです。

| 利用上限額 | 借入利率 |

|---|---|

| 800万円 | 年3.8% |

| 600万円~790万円 | 年3.8%~5.8% |

| 500万円~590万円 | 年3.8%~7.8% |

| 400万円~490万円 | 年3.8%~8.8% |

| 300万円~390万円 | 年4.8%~8.8% |

| 200万円~290万円 | 年5.8%~11.8% |

| 100万円~190万円 | 年8.8%~13.8% |

| 10万円~90万円 | 年11.8%~13.8% |

出典:イオン銀行公式サイト

イオン銀行カードローンは年中無休で審査を行っており、審査完了後5日程度でカードの受け取りが可能です。

イオン銀行普通預金口座を持っている場合は、新規申込時の1回のみ銀行口座への振込による借り入れ(振込融資)ができます。カード受け取り前にどうしても急ぎでお金が必要な時に活用したいですね。

地方銀行のカードローン

地方銀行のカードローンは、その地域に住んでいないと利用できませんか?

銀行によって異なります。その地域に住んでいる・または勤務しているということを利用条件にしている地方銀行もあります。一方で住んでいる地域は利用条件に含まない銀行もあります。

住宅ローンや教育ローンなど、生活に密着したお金の相談先として地方銀行を利用している人も多いのではないでしょうか。カードローンもそのまま同じ銀行のものを利用したいという人も検討してみるといいでしょう。

ここでは、地方銀行のカードローンを15種類紹介します。

(画像=横浜銀行カードローンより引用)横浜銀行カードローンの利用限度額は1000万円と高めです。金利は年1.5%~14.6%です。

横浜銀行の口座がなくても24時間WEBで申し込みができ、実店舗へ来店する必要もありません。また審査結果は最短翌日に分かり、契約と同時に限度額内での希望額を口座に振込可能です。ローン契約カードが届く前に、すぐにお金が必要な人に便利です。

借入金額が上がると金利が下がって月々の返済額の負担が楽になるため、他のローンやクレジットカードのリボ払いなどを、横浜銀行カードローンで1つにまとめるという使い方もおすすめです。

(画像=千葉銀行カードローンより引用)千葉銀行カードローンの借り入れ最大限度額は800万円で、千葉銀行の口座を持っていれば申し込みから契約までウェブのみで手続きが完結します。

| 利用上限額 | 借入利率 |

|---|---|

| 800万円以下660万円以上 | 年1.4%~3.5% |

| 650万円以下510万円以上 | 年4.0% |

| 500万円以下410万円以上 | 年4.3% |

| 400万円以下350万円以上 | 年5.5% |

| 340万円以下300万円以上 | 年6.0%~12.0% |

| 290万円以下100万円以上 | 年9.0%~12.0% |

| 100万円未満 | 年14.8% |

出典:千葉銀行公式サイト

千葉銀行カードローンは、融資までの正確な期間は明言されていません。「お借入をお急ぎの方」に向けた案内では、契約と同時に指定の普通預金口座で借り入れができる旨が記載されています。少しでも早くお金を借り入れたい人は、利用を検討してみるといいでしょう。

また、安定した収入さえあれば、パートやアルバイトでも借り入れできるのも特徴です。

(画像=東京スター銀行より引用)東京スター銀行の「スターカードローン」は、店舗に来店せずにインターネットのみで申し込みが完結できるカードローンです。利用限度額は10万円以上1000万円以下です。年率は1.8%~14.6%(保証料を含む)です。

また自営業や派遣社員、パートなど、正社員でなくても定期的な収入があれば申し込み可能です。融資までの正確な期間は明記されていませんが、仮審査と本審査の両方があることなども考えて、1週間以上かかると考えておくといいでしょう。

スターカードローンは、契約日から30日間の無利息期間が設けられているのも特徴的です。消費者金融カードローンでよく見かける無利息期間サービスですが、銀行カードローンで設けているところはあまりありません。30日の間にすぐに返済する予定があれば、ぜひ利用したいサービスです。

(画像=ひめぎんクイックカードローンより引用)「ひめぎんクイックカードローン」は、愛媛銀行がサービスを提供している銀行カードローンです。最大800万円までの借り入れができます。

| 利用上限額 | 借入利率 |

|---|---|

| 500万円超 800万円以下 | 年4.4% |

| 400万円超 500万円以下 | 年5.0% |

| 300万円超 400万円以下 | 年8.8% |

| 200万円超 300万円以下 | 年10.8% |

| 100万円超 200万円以下 | 年13.0% |

| 100万円以下 | 年14.6% |

出典:愛媛銀行公式サイト

愛媛銀行は愛媛県の地方銀行ですが、ウェブでの契約ができるので全国どこからでも利用できます。返済用口座も不要なので、余分に口座を増やしたくない人にもおすすめです。

融資までの期間としては契約時に指定の銀行口座に入金する即日振込サービスはあるものの、審査までの正確な日数は明記されていないため、ある程度時間に余裕をもった借り入れを意識しましょう。

また、ひめぎんクイックカードローンは、銀行カードローンにしては珍しい30日間無利息サービスを行っています。

(画像=北海道銀行カードローン「ラピッド」より引用)北海道銀行が提供するカードローン「ラピッド」は、北海道だけでなく全国でも利用できる銀行カードローンです。また、ウェブや電話での申し込みも24時間年中無休で受け付けています。

ラピッドの借入限度額は最大800万円で、金利は年1.9%~14.95%です。

北海道銀行は北海道の地方銀行ですが、セブンやローソン、ファミリーマートなどのコンビニATMでも借り入れできます。なお、融資までの期間は明記されていません。

2022年オリコンのおすすめ銀行カードローンランキングの「北海道 満足度ランキング」で、第一位を獲得しています。

出典:オリコン「おすすめの銀行カードローン 北海道のランキング・比較」

(画像=足利銀行より引用)足利銀行のカードローン「モシカ(Mo・Shi・Ca)」は、最大800万円が借入限度額となっており、コンビニやATMで24時間365日借入や返済が可能です。モシカはインターネットのみで契約でき、来店も不要です。

| 利用上限額 | 借入利率 |

|---|---|

| 800万円 | 年1.5% |

| 700万円以上790万円以内 | 年3.5% |

| 600万円以上690万円以内 | 年4.5% |

| 500万円以上590万円以内 | 年5.8% |

| 410万円以上490万円以内 | 年6.8% |

| 310万円以上400万円以内 | 年7.8% |

| 210万円以上300万円以内 | 年9.8% |

| 110万円以上200万円以内 | 年12.8% |

| 100万円以内 | 年14.8% |

出典:足利銀行公式サイト

モシカのカードローン審査結果は、申し込み受付後2~3日でメールにて連絡がきます。契約が完了すれば最短で契約完了日当日に借り入れが可能です。モシカは、銀行カードローンの中では比較的早めに融資まで進むカードローンと言えるでしょう。ただし、足利銀行の口座を作る必要があるため、口座を増やしたくない人にはあまりおすすめできません。

(画像=常陽銀行より引用)常陽銀行のカードローン「キャッシュピット」は、茨城県、宮城県、福島県、栃木県、千葉県、埼玉県、東京都に居住または勤務している人が申し込み対象です。

| 利用上限額 | 借入利率 |

|---|---|

| 800万円 | 年1.5%~2.5% |

| 700万円超~800万円未満 | 年3.5% |

| 600万円超~700万円以下 | 年4.5% |

| 500万円超~600万円以下 | 年5.5% |

| 400万円超~500万円以下 | 年7.8% |

| 300万円超~400万円以下 | 年8.8% |

| 200万円超~300万円以下 | 年9.8% |

| 100万円以上~200万円以下 | 年12.0% |

| 1万円以上~100万円未満 | 年14.8% |

出典:常陽銀行公式サイト

キャッシュピットは、常陽銀行の口座がなくても申し込み可能で、別途口座を作る必要もありません。また、常陽銀行ATMや全国のセブン銀行ATM・ローソン銀行ATMなどで1年中利用でき、利用料は0円です。

キャッシュピットのローン審査は最短で2~3営業日で終了し、契約完了後通常1~2営業日で借り入れできます。なお、常陽銀行の口座を持っていれば最短即日で振り込みが可能です。

(画像=京都銀行より引用)京都銀行カードローン「ダイレクト」は、京都府、大阪府、滋賀県、兵庫県、奈良県、愛知県に住んでいる人向けの地域限定カードローンで、契約はインターネット上で完結できます。最大借入限度額は1000万円と、通常より少し高額となっています。

| 利用上限額 | 借入利率 |

|---|---|

| 900万円超 1000万円以下 | 年1.9% |

| 800万円超 900万円以下 | 年3.0% |

| 700万円超 800万円以下 | 年4.0% |

| 600万円超 700万円以下 | 年5.0% |

| 500万円超 600万円以下 | 年6.0% |

| 400万円超 500万円以下 | 年7.0% |

| 300万円超 400万円以下 | 年8.0% |

| 200万円超 300万円以下 | 年10.0% |

| 100万円超 200万円以下 | 年12.5% |

| 100万円以下 | 年14.5% |

出典:京都銀行公式サイト

京都銀行の公式サイトでは、融資までの正式な日数は記載されていませんでした。そのため、時間に余裕を持って申し込むようにしましょう。

(画像=山口銀行より引用)山口銀行の地方銀行カードローン「マイカードやまぐち君」は、最大利用限度額300万円です。山口銀行の普通預金口座を開設している場合は、来店不要で契約まで完結できます。また、契約は1年または5年と少し長めで、契約期間が満了する都度自動更新されていきます。

マイカードやまぐち君の借入利率は、年4.5%~14.5%です。融資までの期間は不明なので、借り入れする際はある程度日数がかかるつもりで申し込みをしましょう。

(画像=もみじ銀行より引用)「マイカードもみじ君」は、広島県に本店がある地方銀行「もみじ銀行」のカードローンで、借入額は最大300万円です。借入利率は、利用限度額100万円以下の場合は年12%または年14.5%、利用限度額110万円以上の場合は年8.5%または年12%となっています。

広島にある地方銀行ですが、地域限定のカードローンではなくインターネットでの申し込みも可能です。

融資までに必要な期間は、仮審査の結果連絡が申し込みから通常の場合2~3日後、正式手続き完了後もローンカードが届くまで10日程度かかります。そのため借り入れできるのは、最初の申し込みから最低2週間前後はかかると考えた方が良さそうです。

(画像=福岡銀行より引用)福岡銀行には選べる2つのカードローンがあります。いずれも居住地と勤務先が九州・山口の人、もしくは福岡銀行の普通預金口座を持っている人向けのカードローンです。

利用限度額10万円~100万円のカードローンです。小額ローンを検討している人に向いているといえるでしょう。金利は固定されており14.5%です。

10万円~1000万円まで借入できるため、ある程度まとまった金額の借り入れを希望するなら福岡銀行カードローンの方が向いているでしょう。借入利率は、以下の表のとおりです。

| 利用上限額 | 借入利率 |

|---|---|

| 800万円超~1000万円 | 年3.0% |

| 700万円超~800万円 | 年4.0% |

| 600万円超~700万円 | 年5.0% |

| 500万円超~600万円 | 年6.0% |

| 400万円超~500万円 | 年7.0% |

| 300万円超~400万円 | 年8.0% |

| 200万円超~300万円 | 年10.0% |

| 100万円超~200万円 | 年12.0% |

| 10万円~100万円 | 年14.5% |

出典:福岡銀行公式サイト

キャッシュカードを持っていてウェブ完結申し込みをする場合は、審査から振り込みまで約1週間~10日程度です。福岡銀行の口座がなくても利用できますが、その場合は郵送での契約となり、ウェブ完結より時間がかかるので気をつけてください。

(画像=静岡銀行より引用)静岡銀行の「セレカ」は、キャッシュカード1枚で普通預金口座とカードローンの取り引きが可能です。最大利用限度額は500万円となっており、ウェブのみで申し込みが完結できます。全国から申し込みできますが、カードローンを利用するには口座開設が必要です。

| 利用上限額 | 借入利率 |

|---|---|

| 400万円超 500万円以下 | 年 4.0% |

| 300万円超 400万円以下 | 年 7.0% |

| 200万円超 300万円以下 | 年 9.0% |

| 100万円超 200万円以下 | 年 12.0% |

| 100万円以下 | 年 14.5% |

出典:静岡銀行公式サイト

融資までの期間は、公式サイトには明記されていませんが、カードは1週間程度で本人の手元に届くとされています。つまり、借り入れに最低1週間以上かかることが予想されるので、時間に余裕を持った申し込みが必要です。

地方銀行のカードローンには珍しく、利息キャッシュバックサービスを実施しているのも特徴的です。初めて利用する人限定ですが、契約日から最大45日分の利息がお得になります。

(画像=スルガ銀行カードローンより引用)スルガ銀行は、沼津に本店がある地方銀行です。カードローンを利用するには静岡在住である必要はなく、普通預金口座も不要です。もちろん、申し込み時に来店する必要もありません。

利用限度額は最大800万円で、10万円以上800万円以内で利用が可能です。借入利率は、年3.9%~14.9%となっています。

融資までの期間は不明ですが、仮審査や本審査後に契約・振込手続きとなるので、数日間はかかると思った方が安心でしょう。

「がん保障特約付き消費者信用団体生命保険付帯ローン」を選ぶこともできます。 初めてがんと診断された時などに、保険金をローンの残高に充てられるので返済の心配がなくなります。カードローンの申し込み時に選択できるので、将来の健康リスクに備えたい人は検討してみるといいでしょう。

(画像=西日本シティ銀行より引用)西日本シティ銀行は、福岡県福岡市に本店を構えた西日本を中心に展開する地方銀行です。「NCB キャッシュエース」は西日本シティ銀行のカードローンで、最大利用限度額は300万円です。

| 利用上限額 | 借入利率 |

|---|---|

| 200万円以上 | 年13.00% |

| 100万円以上 | 年14.00% |

| 100万円未満 | 年14.95% |

出典:西日本シティ銀行公式サイト

「NCB キャッシュエース」は最短7日で借り入れが可能で、専用のキャッシュカードを発行する必要がありません。「取扱店の近くに住んでいるまたは勤めている人」が利用できる条件となっていますが、東京都内と大阪府内の店舗では取扱いしてないので注意が必要です。

(画像=八十二銀行より引用)「はちにのかん太くんカード」は、長野県長野市に本店がある八十二銀行のカードローンです。借入限度額は最大500万円で、借入や返済時のATM手数料が0円なのも嬉しいポイントです。また、金利は年5.5%~年14.5%となっています。

八十二銀行の口座を開設していなくても利用できますが、普通預金口座があれば契約後すぐに振り込みが可能です。融資までの期間は公式サイトでは明記されていないので、ある程度日数がかかるつもりで申し込みをしましょう。

(画像=北陸銀行より引用)「スーパーNOW」は、富山県富山市に本店があり、北陸エリアで使われている北陸銀行のカードローンです。北陸銀行の普通預金キャッシュカードを持っている人のみが利用できます。

最大利用限度額は1000万円と、地方銀行のカードローンでは比較的金額が高めなのも特徴です。「スーパーNOW」の金利は、以下の表のとおりです。

| 利用上限額 | 借入利率 |

|---|---|

| 900万円超1000万円以下 | 年8.6% |

| 500万円超900万円以下 | 年11.6% |

| 400万円超500万円以下 | 年12.6% |

| 300万円超400万円以下 | 年13.6% |

| 300万円以下 | 年14.6% |

出典:北陸銀行公式サイト

「ほくぎんポイント倶楽部」や「ほくぎんゴールドカード」を利用している場合は、金利が引き下げられるというメリットがあります。北陸銀行の口座を持ってない人向けの「カードローン クイックマン」もあります。

申し込みから契約まではウェブで完結できますが、実際に借入するまでは、ある程度日数が必要になる可能性があります。

「金利」に注目した銀行カードローントップ3!

「金利」を重視するなら1番おすすめのカードローンはどこですか?

金利の低さを重視するなら千葉銀行カードローンがおすすめです。ただし、条件によっては千葉銀行カードローンよりauじぶん銀行カードローンの方が金利が低い場合もあります。

「おすすめ銀行カードローン27選」の中から、より金利が安い3位をピックアップしました。なるべく安くお金を借りたいという人は、ぜひチェックしてください。

千葉銀行カードローンは、最低金利が1.4%で、今回紹介した銀行カードローンの中で1番の低金利です。派遣やパート、アルバイトでも借り入れ可能で、インターネット上で全ての手続きが完結します。また、その時の返済能力に合わせて、必要に応じて利用上限限度額の増額を依頼できます。

ただし、利用可能エリアが定められているので、借り入れを検討している人は注意してください。

(画像=auじぶん銀行より引用)「auじぶん銀行カードローン」の金利は年1.48%~17.5%ですが、auIDを持っていれば1.38%~17.4%に、さらにauIDを持っていて借り換えすれば0.98%~12.5%まで金利が下がります。

auIDを持っていれば、1位の「千葉銀行カードローン」より安い金利で借りることができるのです。

(画像=三井住友銀行カードローンより)「三井住友銀行カードローン」は、年金利1.5~14.5%で借り入れができます。

申し込みや借り入れなどの制度に、さまざまな手厚いサポートが付いているのも特徴です。ローン契約機から申し込めば、その場でローン専門カードを受け取れるのもメリットとなっています。

※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます。

翌日や翌営業日に借り入れできる銀行カードローンはどこ?

なるべく早く借りられる銀行カードローンはどこですか?

銀行カードローンは、最速でも翌日や翌営業日以降にしか借り入れできません。そのため、最短即日で借りたい場合には銀行カードローンは向いていません。比較的早く借りられる可能性がある銀行カードローンには、三菱UFJ銀行カードローン「バンクイック」や横浜銀行カードローン、他3行があげられます。

ここでは、銀行カードローンの中から、融資までの期間が比較的短いカードローンを紹介します。

なお、銀行カードローンは即日借入することができません。なぜなら、銀行では審査の際に警視庁のデータベースにアクセスし、反社会的勢力との関係がないか調査を行なっているためです。

そのため、融資までの時間がかかると予想されます。

銀行カードローンの公式サイトでは、融資までの日数を明記しているところは多くありません。今回は、最短で翌日または翌営業日に借り入れできる銀行カードローンをピックアップしました。

※審査の状況などによっては、紹介した時間よりさらに時間がかかる場合があります。

(画像=バンクイックより引用)メガバンクの1つである三菱UFJ銀行のカードローン「バンクイック」では、テレビ窓口で受け取ることで最短で審査が終わり、契約後の翌営業日にカードローン用のカードを受け取ることができます。入会金や年会費も無料でメガバンクの安心感もあるので、借り入れを急いでいる時におすすめです。

バンクイックのお申し込みはこちら(画像=横浜銀行カードローンより引用)契約と同時に融資可能なのが横浜銀行カードローンです。24時間ウェブ申し込み可能で審査結果は最短翌日なので、契約手続きがテキパキと進められれば翌日に借り入れも可能でしょう。アプリでの借り入れや返済、利用状況の確認ができるのも特徴です。

(画像=みずほ銀行カードローンより引用)みずほ銀行カードローンは、カードローン申し込みの審査時間は最短で翌営業日となっているため、スピーディーに進めば翌営業日に借り入れができます。また、カードローンを利用すると適用される特典もあるので、チェックしてみてください。

(画像=三井住友銀行カードローンより)三井住友銀行カードローンは、申し込みからローン専用カードの受け取りまでをローン契約機でできます。申込日にローン専用カードが受け取れて、審査結果が最短翌営業日に届くため、うまくいけば翌営業日に借り入れできます。

※申込完了後の確認事項や、本人確認書類の提出状況によっては異なる場合もございます。

(画像=auじぶん銀行より引用)auじぶん銀行カードローンは最短1時間で審査結果が判明し、契約手続き終了後に口座への振り込みが可能です。ただし急ぎの場合は、「auじぶん銀行ローンセンター」に電話してその旨を伝えましょう。

借入限度額が高い銀行カードローンはどこ?

もっとも借入限度額が高い銀行カードローンはどこですか?

今回紹介した中でもっとも借入限度額が高いのは、住信SBIネット銀行カードローンです。次点は、北陸銀行カードローンやPayPay銀行カードローンを含む4つ銀行カードローンが借入限度額が高くなっています。

最後は銀行カードローン27選から、より高い金額を借りることができる銀行カードローンを紹介していきます。実際に最大借入限度額を借りられるかは審査によりますが、いざというときに備えると借り入れ限度額はなるべく高い方がいいですよね。

せっかく申し込むのなら、なるべく広い用途で使える銀行カードローンを選びましょう。

住信SBIネット銀行カードローンは、最大1200万円の借り入れができる借入限度額がもっとも高額の銀行カードローンです。株式会社oricon MEの「2022年 オリコン顧客満足度ランキング 銀行カードローン」にて1位となるなど、高い評価を得ている銀行カードローンです。

また、キャッシュカードにカードローン機能が付帯されるためローン専用カードの発行が必要なく、明細が自宅などに送付されないのもメリットです。

(画像=北陸銀行より引用)北陸銀行の「スーパーNOW(EX)」は、借入限度額が最大1000万円となっています。無料で登録できる「ほくぎんポイント倶楽部」に登録することで、金利が最大3%引き下げられるのも特徴です。北陸銀行のキャッシュカードを持っていれば、申し込みから契約までウェブで完結できます。

(画像=PayPay銀行より引用)PayPay銀行も北陸銀行同様に1000万円が最大借入限度額となっています。ネット銀行なのでメガバンクや地方銀行より借り入れの申し込みハードルが低いのも魅力です。また「契約だけで1500円もらえる」「契約後の借入で最大10000円」「初回借入から30日間利息0円」といった特典もあるので、チェックしてみてください。

(画像=京都銀行より引用)京都銀行カードローン「ダイレクト」も、1000万円が最大借入限度額です。京都府、大阪府、滋賀県、兵庫県、奈良県、愛知県に住んでいる人が対象の地域限定の銀行カードローンなので、借り入れを考えている場合は注意しましょう。

(画像=東京スター銀行より引用)東京スター銀行「スターカードローン」も最大利用限度額1000万円となっています。また、最大利用限度額が高いにもかかわらず正社員だけではなく、自営業や派遣社員、パートなど定期的な収入がある人なら申し込みが可能です。

銀行カードローンとはいったいどんなローン?

銀行カードローンの特徴はなんですか?

カードローンにはクレジット系や消費者金融系などがありますが、その中でも銀行が個人を対象として展開しているのが銀行カードローンです。住宅ローンやフリーローンなどは通常1回しか借り入れできませんが、カードローンは契約時に設定した利用限度額の範囲内であれば、何度でも借り入れできます。

個人に対して融資を行う小口の貸金業者のこと。

ここからは、銀行カードローンの特徴や仕組みについて紹介します。きちんと知ることで、自分にあった銀行カードローンを選べるようにしていきましょう。

銀行カードローンはメガバンクや地方銀行、ネット銀行など、さまざまな種類の銀行が主体となって発行されています。資金力や知名度のある銀行から借り入れできるので、お金を借りる側としても安心感があります。また、借り入れや申し込みなどサービスが手厚いところが多いのもメリットです。

クレジットカードでお金を借りるキャッシングより、最大借入限度額が高いのも銀行カードローンの特徴です。そのため高い金額が必要になる可能性のある場合は、もとから銀行カードローンでの借り入れを検討しておきましょう。

銀行カードローンは、銀行の店舗はもちろんコンビニATMやさまざまな場所に設置されている各銀行のATMなど、数多くの場所で借り入れできます。またインターネットやアプリを利用して借り入れできる場合も多く、必要なときにすぐにお金が借りられます。

カードローンの最高金利は多重債務問題を解決するために、利息制限法によって上限が決められています。銀行カードローンは消費者金融に比べると、比較的金利が低く設定されている場合が多いという特徴があります。またその結果、無理のないペースでの返済が可能となっています。

金銭の貸し借りの際に発生する利率の上限を定めた法律のこと。

銀行カードローンは一般的に審査が遅くて厳しいと言われがちですが、必ずしもそうではありません。銀行によりますが、最短で翌日・翌営業日に借り入れできたり、パートや専業主婦でも借りられたりする銀行カードローンも増えてきています。

また、そもそも安心してお金を借りられるうえにサービス面も充実しているため、審査の遅さや厳しさはあまりデメリットではないのではないでしょうか。

貸金業者に対しては年収の3分の1までしか貸付できない「総量規制」という制度がありますが、銀行には適用されません。

一方で借りすぎてしまうケースも出てきているため、銀行業界では自主規制の動きが強化され、利用者の収入や返済能力をしっかり調査するようになりました。

金利の安さが魅力! 銀行カードローンのメリット

銀行カードローンにはどのようなメリットがありますか?

キャッシングや消費者金融系カードローンなど、さまざまな借入先から銀行カードローンを選ぶ理由としては、安心感や金利の低さ、借り入れやすさなどの理由があります。自分が借り入れする際に重視しているポイントが銀行カードローンに当てはまっているか、しっかり確認してから借り入れを検討しましょう。

ここでは、銀行カードローンのメリットについて解説します。他の借入方法と比べてどのような点が利点となっているのか、知っておくのはとても重要です。

消費者金融などと比べて金利が安い場合が多いのが、銀行カードローンの1番のメリットです。

金利が安ければ、返済も無理のないペースで進められるでしょう。消費者金融は保証会社の保険が受けられなかったり総量規制で借入上限があったりするため、制限がない銀行カードローンは比較的安く金利を設定できるようです。

銀行カードローンのメリットには、提携ATMでの借り入れや返済時に手数料がかからないという点もあります。銀行カードローンは利用限度額以内なら何度でも借り入れできるため、毎回手数料がかかれば意外と高額になってしまいます。

また、返済時も口座からの自動引き落としでなければATMで毎回振り込む必要があるので、手数料なしで振り込めるのは大きなメリットです。

銀行が主体となって行っている銀行カードローンは、該当銀行の口座を持っているとさまざまな手続きが楽なのも嬉しいポイントです。例えば、初回申し込み時の手続き短縮化や、急ぎで借り入れしたいときに口座があれば契約後すぐにお金の振り込みが可能な場合もあります。

また返済時も、口座があれば月々の返済額が自動で引き落とされるように設定できるため、返済が漏れてしまうこともありません。

お金を借りる際の過度な借り入れを防ぐために、貸金業者を対象とした総量規制が設定されています。総量規制は、年収の3分の1までしか借り入れできない制度です。

銀行はこの総量規制の規制対象外です。そのため借入限度額の上限がほかの貸金業者より高いケースも多くあります。ただし利用者があまりにも高額の借り入れをしないよう、最近では自主規制を各銀行カードローンが行っていこうという流れになっています。

ATMでの引出、公共料金やクレジットカードの引き落とし時に、口座にお金がなくて手間がかかったという経験をした人もいるのではないでしょうか。銀行カードローンには、そのような事態を防ぐ「自動融資機能」がついている場合もあります。

自動融資機能とは、足りない金額をカードローンの利用限度額の範囲内で自動的に融資してくれる機能です。いざという時に備えて、自動融資機能のある銀行カードローンを選んでおくのもいいでしょう。

銀行カードローンのデメリットや注意点

銀行カードローンにはどのようなデメリットがありますか?

融資までに時間がかかることはデメリットと言えるでしょう。

銀行カードローンのデメリットとして代表的なものは、借り入れまで時間がかかるという点です。銀行カードローンは手続きの仕組みとして即日融資ができないため、最速でも借り入れは翌営業日以降になってしまいます。また審査にある程度時間がかかる銀行が多く、翌営業日に借り入れできるカードローンも少ないのが現状です。

ただし銀行カードローンによっては、申し込みの際に伝えておくことで早めに借り入れしたい金額を振り込んでくれる場合もあります。どうしても早めに借り入れしたいという人は、公式サイトを確認したり銀行に問い合わせたりするなどして、融資までどの程度時間がかかるのかを確認しましょう。

銀行も消費者金融も、審査の基準を公開していません。そのため、一概にどちらが厳しい・甘いとは言えません。しかしいずれにせよ、きちんと返済が行われないと銀行としても収益になりません。返済能力の有無をしっかりと審査されるのは消費者金融も銀行も同じでしょう。

銀行カードローンによりますが、口座を開設しないとカードローンが利用できない場合があるのもデメリットのひとつです。また申し込みができても、口座がないと返済に手間がかかることもあります。たとえローン条件がぴったりでも、口座をなるべく増やしたくないために利用を控える人もいるのではないでしょうか。

銀行によっては、その銀行の口座がなくても利用できるところもあります。口座を増やしたくない人は検討してみましょう。

銀行カードローンの審査に通ったということは返済能力があると判断されたということですが、それでも借りすぎてしまえば生活の大きな負担となります。

限度額の範囲内なら何度でも借り入れられるのも借りすぎてしまう要因かもしれません。自分の収入や返済能力をきちんと考えて、借りすぎないように気をつけてください。

返済額が多くなればなるほど、返済期間も長くなってしまいます。また、月1000円など少額での返済もできますが、あまりにも返済金額が少ないと、いつまでたっても返済が終わらなくなる可能性があります。

ある程度自分にストレスのない期間で完済できるよう、月々の返済額を計算できる返済シミュレーションなどのサービスを使って計画を立てることが大切です。

銀行カードローン申し込み時の審査基準のヒントを探ろう!

銀行カードローンの審査基準にはどのような基準がありますか?

明確な審査基準は明かされていないため、どのような基準をクリアしていれば受かるのかはわかりません。一般的には、返済能力や書類に不備がないか、他行のカードローンを使っていないかなどが考えられます。

カードローンの申し込みをする際に避けては通れないのが、利用者に返済能力があるかを確認する審査です。どのような基準で審査されているのか、そのヒントを探っていきましょう。

まず審査の基準となるのは、返済能力があるか否かという点です。安定してきちんと返済が受けられないと銀行側としても収益が得られないため、返済能力は大きな基準になるのではないでしょうか。

例えば、借り入れの希望金額が高すぎる場合や短期間にさまざまなローンを申し込んでいる場合は、本当に返済できるか疑問を持たれてしまう可能性があります。また、在職期間が短い人や収入が不安定な人なども返済能力が低いと判断されることが多そうです。もちろん、過去に返済を滞納している場合も審査に落ちやすいとされています。

審査の基準として、必要書類に不備がないかどうかも大切なポイントです。不備があれば審査は進められないため、審査結果が出るまでの期間が長くなってしまいます。また、書類に虚偽の記載をすれば「不正な内容」として審査に通らなくなってしまいます。書類の不備が虚偽と判断されてしまう可能性もあるかもしれません。

銀行カードローンの審査では、ローンやクレジットに関する履歴である「信用情報」の確認もあります。信用情報は第三者機関によって記録されており、これまでの借金の返済状況や自己破産の有無などが確認できます。

過去に返済の延滞や自己破産があれば返済能力がないと判断されてしまうため、過去の取引履歴も審査に関わってくる可能性が高いでしょう。

ほとんどのカードローン審査申し込みの際に行われるのが、電話などによる勤務先への在籍確認です。在籍確認は、申し込みした際に申告した勤務先が正しいかを確認するためのものです。在籍確認ができないと、審査の遅れにつながります。また、あまりに電話がつながらないと審査が通らなくなる恐れもあります。

基本的には申込者のプライバシーに配慮した形で連絡がくるため、会社への電話を避けたいがために嘘をつくことは絶対に避けましょう。

何にでも使えるのが嬉しい! 銀行カードローンのおすすめポイント

銀行カードローンだからこそのおすすめポイントには何があるのでしょうか?

銀行カードローンがおすすめされる理由としては、利用用途が限られていないことがあげられます。また、返済しやすいようシステムを選べたり、アルバイトやパートなどでも借り入れできたりするのも銀行カードローンをおすすめしたいポイントです。

お金を借り入れるには、キャッシングやフリーローンなどさまざまな方法があります。そんな中でも銀行カードローンだからこそのおすすめポイントには何があるのでしょうか?

ここでは、銀行カードローンのおすすめポイントを紹介していきます。

銀行カードローンの特徴としては、借入金の利用用途が限られておらず、好きなことに自由に使えるという点があります。事故や病気で急にお金が必要になった時や結婚式のご祝儀などで思わぬ出費があった時、またゴルフや旅行などの娯楽で急にお金が必要になった場面でも使うことができます。

実際に借り入れしなければ利息はつかないので、いざという時にお金を手に入れるための手段として、念のためカードローンを契約しておくのもひとつの手です。

銀行カードローンでは、「約定返済」で返済していく方法が一般的です。約定返済で返済する金額を決める方法としては、「リボ払い」という方法を採用している会社が多くなっています。

リボ払いの方式は、「元利定額返済方式」と「残高スライド元利定額返済方式」が一般的です。銀行カードローン会社によっては公式サイトに「返済シミュレーション」ページなどがあり、毎月計画的に返済していきやすい環境になっています。

月々決まった額を返していく返済方法のこと。

元金と利息を合わせた一定額を返済していく方式のこと。

基本的に元利定額返済方式と同じだが、借入残金によって返済する金額が変わっていく方式のこと。

ローンの審査は正社員しか受けられないイメージがありますが、銀行カードローンならばアルバイトやパートでも申し込み可能です。銀行カードローンの審査は返済能力があるか否かで判断されるので、アルバイトやパートでも返済能力さえあれば銀行カードローンを利用できます。

銀行カードローンは、銀行のATMで簡単に借り入れできます。また、銀行だけでなくコンビニのATMでも借り入れできるのが嬉しいですよね。

銀行カードローンでは、普通預金口座のキャッシュカードで借り入れできるものもあります。しかし、カードローン専用カードとして使えるキャッシュカードでは、コンビニATMで借り入れできないこともあるので気をつけてください。

また、スマートフォンアプリやインターネットバンキングで借り入れできる銀行カードローンもあります。より短時間で簡単に借り入れできるようになっているので、いざという時にすぐにお金が用意できるのは助かるポイントです。

どこを重視すべき? 銀行カードローンの選び方

銀行カードローンを選ぶ際には、何を基準に考えればいいですか?

銀行カードローンを選ぶ際の基準は、借入金の用途やその人が重視する点によって異なります。また、サービス内容や契約時の特典などによっても、選択肢は変わってくるかもしれません。例えば、なるべく早めに借り入れたい人にとっては、審査のスピードも重要になってきます。

銀行カードローンにはさまざまな種類があり、選ぶべきカードローンは、本人が重視する部分で違います。ここでは、銀行カードローンの選び方に注目して紹介していきます。

ウェブのみでの申し込み完結やインターネットバンキングなど、サービスが充実しているか否かもカードローンを選ぶ際のポイントです。

一定期間利息がゼロ円だったりお金として使えるポイントがもらえたりなど、想像以上にメリットがある場合もあるので、申し込みの際にはきちんと確認しておきましょう。

借入方法や返済方法の豊富さも選ぶ際には重要なポイントです。例えば、店舗でしか借り入れできない場合は、その銀行に行かなければならないので大変です。逆にコンビニATMで借り入れできれば、全国どこでもお金を借りられます。また、口座にお金が足りない時に自動で不足分をカバーしてくれる「自動融資機能」がある銀行カードローンも便利です。

月々自動で引き落とされる約定返済や、お金がある際にまとめて返せる「臨時返済」など、返済時にさまざまな方法を使い分けられるか否かも選ぶポイントになるでしょう。

銀行カードローンは、消費者金融などに比べて審査のスピードが遅いとされていますが、銀行によっては最短で翌営業日に借り入れできる銀行カードローンもあります。銀行カードローンを目的に合ったスピードで利用できるよう、申し込みの前に審査のスピードはきちんとチェックしておきましょう。

銀行カードローンに限りませんが、申し込む際の手順がややこしく、必要書類がやたら必要な場合は借り入れまでのハードルを高く感じてしまいます。そのため申し込み方法が簡単か否かも、銀行カードローンを選ぶ時に着目したいポイントです。

銀行カードローンの申し込みに必要な書類をチェック!

銀行カードローンを借りる際に必要な書類は何がありますか?

申し込みをする際には大きく2つの書類が必要になります。1つは運転免許証やマイナンバーカードなどの「本人確認書類」です。もう1つは「収入証明書類」です。不備があると審査が遅れたり契約できなかったりするので、きちんと正しい情報が書かれたものを準備することが大切です。

銀行カードローンを利用するには、まずカードローンへの入会申し込みが必要です。申し込みに手間取らないためにも、必要書類については事前に確認しておきましょう。

ここでは一般的に必要とされる書類について紹介します。

本人確認書類として使える書類のひとつが運転免許証です。運転免許証は顔写真もついており、ほぼすべての銀行カードローンで本人確認用の書類として使用可能です。運転免許証の提出は基本的に表面だけですが、裏面の備考欄に現住所などが記載されている場合は、そちらも提出しましょう。また、光が反射したりぼやけたりして、きちんと文字が確認できない状態では手続きできません。

健康保険証も本人確認書類として使える書類です。名前、生年月日、現住所が確認できるように、記載面をすべて提出してください。

在留カードや、特別永住者証明書も本人確認用書類として使用できます。両方とも顔写真がついており、きちんと顔写真が確認できることも条件です。もし裏側に現住所が書いてあるならば、裏側を含めて提出してください。

また、在留カードや特別永住者証明書と合わせて、もう1点本人確認書類が必要になることもあるので、対象の銀行カードローン公式サイトをチェックしておきましょう。

利用限度額が50万円を超える借り入れは、多くの場合、収入が確認できる書類の提出が必要になってきます。給与明細書は収入確認用書類として利用できる書類のひとつであり、基本的には直近数ヵ月分を提出してください。直近何ヶ月分になるかは銀行カードローンによって異なるので、カードローンを検討する際に確認しておきましょう。

勤務中の会社から12月や翌年の1月頃に交付される源泉徴収票も、収入を証明する書類です。その年にいくら給料が支払われているかが把握できるため、銀行カードローンの審査時に提出する書類として適しています。ただし、発行年が前年で発行元が現在勤めている会社と同じであることが必須です。

ほかにも収入証明書類として使うことができる書類はあるので、申し込み時に公式サイトを確認しましょう。

銀行カードローンを借りるにはどんな条件を満たしていればいいの?

銀行カードローンを借りるにはどんな条件がありますか?

銀行によって条件は異なってきますが、借り入れするためにはある程度条件を満たさなければいけません。勤続年数やこれまで携帯料金支払いの延滞がないか、他に借り入れがないかなど、さまざまな条件があります。

銀行カードローンは、明確な審査基準は公開されていませんが、確認されることの多いポイントはある程度決まっています。ここでは、銀行カードローンを借りる際に満たしておいた方がいい条件を紹介します。

カードローンの審査申し込み時に在籍している会社に、どの程度長く勤めているかも重要視されることがあります。勤続年数が長いほど、結果的に会社を辞める可能性も低くなり、この先も安定して収入が得られる人だと判断されて審査が通りやすくなるようです。

また、勤続年数が短いとすぐに会社を辞める信用のあまりない人と判断される恐れがあり、審査に落ちやすくなる可能性があるので注意してください。

スマートフォンなどの携帯端末代金は、クレジット会社が立替払いして購入者が後日返済するクレジット契約扱いとなっているため、延滞するとローンの返済を延滞したのと同じような扱いとなってしまいます。そのため携帯電話料金の延滞があると、過去にローンの返済を延滞したことがあると判断されてしまうようです。

あまりにも年収と借入希望額が釣り合っていないと、審査に落とされる可能性が高くなります。銀行が重視しているのは返済能力があるかどうかなので、返済が見込めない条件では審査を通すことができません。ただし、無理のない返済計画が立てられそうならば、年収が低くても審査に通ることがあります。

複数の銀行カードローンに申し込むことは、法律やルール上では特に問題ありません。しかし、複数のカードローンに申し込んでいると信用情報機関に登録されます。そのため、銀行側はその信用情報から利用者が複数のカードローンを使用していることを把握できます。その結果、総量規制を超えてしまう金額の場合は借り入れは難しいでしょう。

また総量規制を超えなくても、返済能力を危ぶまれてしまう場合があるため、基本的にカードローンは一本化するのがおすすめです。

ローンやクレジット契約に関する信用情報を確認できる情報機関のこと。

居住状況や居住年数も審査の条件になるポイントです。毎月支払っている住宅関係費が収入に対して多い場合は、返済にあてられる金額がその分少なくなると判断されてしまいます。また居住年数についても、長く同じ場所に住んでいる方が安定した生活を送っているとみなされるようです。

おすすめの銀行カードローンランキングをチェック!

これまで紹介してきた銀行カードローンの中からおすすめランキングを教えてください。

金利や優遇サービスをチェックした結果、三井住友銀行カードローンをおすすめします。またauじぶん銀行カードローンや楽天銀行スーパーローンもいいでしょう。

おすすめの銀行カードローンランキングを紹介します。今回は融資のスピードではなく金利や優遇サービスに重点を置いて順位づけしました。ぜひ参考にしてください。

おすすめ銀行カードローン第1位は、金利が年1.5%~14.5%と上限金利が低く、メガバンクでサポート体制がしっかりしている「三井住友銀行カードローン」です。普通預金口座の開設をしてなくても申し込みできますが、開設済の場合は24時間ウェブのみで簡単に申し込みができるというメリットがあります。

また、手元のキャッシュカードで借り入れ可能です。ローン契約機で契約の手続きをすれば、自宅や勤務先への郵送物もありません。

おすすめ銀行カードローンのランキング第2位は、金利が年1.48%~17.5%でau限定割ならさらに最大0.5%の金利優遇がある「auじぶん銀行カードローン」です。

auじぶん銀行は、KDDIと三菱UFJ銀行が共同出資したネット銀行で、申し込みから契約まですべてスマホで完結できます。また利用明細書の郵送がなく、WEBで確認することができます。さまざまな用途で利用できるため、事前に契約しておくことで急な飲み会などのビジネスシーンでも活用可能です。

第3位は金利が年1.9%~14.5%の「楽天銀行スーパーローン」です。楽天銀行スーパーローンは、カードローンに入会することで楽天ポイントが1000ポイント付与されます。さらに利用金額に応じて最大30000ポイントがプレゼントされるなど、お得な特典が多いのが特徴です。

公式サイトでは毎月いくらずつ返済するかのプランを検討しやすいように、返済シミュレーションを行うためのページも用意されています。

楽天銀行カードローンのお申し込みはこちら利用限度額が最大1200万円と高額なのが、第4位の「住信SBIネット銀行カードローン」です。株式会社oricon MEによる「2022年 オリコン顧客満足度ランキング 銀行カードローン」で、3年連続総合評価1位など評価の高い銀行カードローンです。

またキャッシュカードを持っている場合は、キャッシュカードにカードローン機能が付帯されるためローン専用のカード発行もありません。

第5位は金利が年1.59%~18%の「PayPay銀行カードローン」です。PayPay銀行カードローンは、借り入れしなくても契約するだけで1500円がプレゼントされます。さらにカードローンの借り入れで最大10000円プレゼントされるなど、お得な特典が魅力です。

初めて利用する人は、初回借入日から30日間は利息がゼロ円というのも嬉しいポイントでしょう。PayPay銀行カードローンもカードローンに関する郵送物が届かないのもメリットです。

銀行カードローンに関するQ&Aをチェック

銀行カードローンは金利が安く利用目的が自由のおすすめ借入方法

今回は、おすすめの銀行カードローン27選に合わせて、銀行カードローンについてのさまざまなポイントを紹介しました。マイナスイメージが持たれやすいカードローンですが、そんな中でも銀行カードローンは借り入れが必要な人にとって、利用するための心理的ハードルが比較的低い方法と言えるのではないでしょうか。

もちろん、きちんと返済できるよう計画を立てて借り入れることが大切ですが、銀行カードローンは利用目的が自由なので、趣味や娯楽などでちょっとしたお金が必要な際にも使えます。金利が低くサービスも手厚い銀行カードローンを、いざという時の保険として契約しておくのもいいのではないでしょうか。

| 関連記事 |

|---|

| ・「お金がない」というピンチを乗り切るための7つのポイント・【プロミスとSMBCモビット】2社のカードローンサービスを比較・解説・プロミスを利用するメリットは?口コミや評判からその特徴を徹底解説・少額融資を受けるにはどうすればいい?おすすめのアプリやサービスを解説・消費者金融でお金を借りるには?おすすめのサービスと特徴も解説 |