ソフトバンクが買収したSprintとはどんな企業か--鈴木淳也の見方

既報の通り、ソフトバンクは日本時間で15日、米Sprint Nextelの201億ドルでの買収で合意したと発表した。このうち121億ドルはSprintの既存株主に支払い、残り80億ドルはSprint本体への直接投資という形で、今後の同社の財務体質強化のために投じられる。全体ではSprint株の7割程度の株式をソフトバンクが取得する形となり、残り3割は一般投資家らを含む他の株主らの取得余地分となる。

現在Sprintは米ニューヨーク証券取引所(NYSE)に上場しているが、今後も上場を維持し、引き続き米国企業として現地で活動するメリットを享受する。本稿では、日本の読者がまず疑問に思う「Sprintとはどんな企業なのか?」「買収による日本の既存ユーザーへのメリット/デメリット」について考察していく。

Sprintとはどんな企業なのか?

ソフトバンク代表取締役社長の孫正義氏(左)と米Sprint CEOのDan Hesse氏(右)。両氏は、Hesse氏が(長距離電話会社時代の)AT&Tを辞めてベンチャー企業を経営していた時代からの知り合いだという

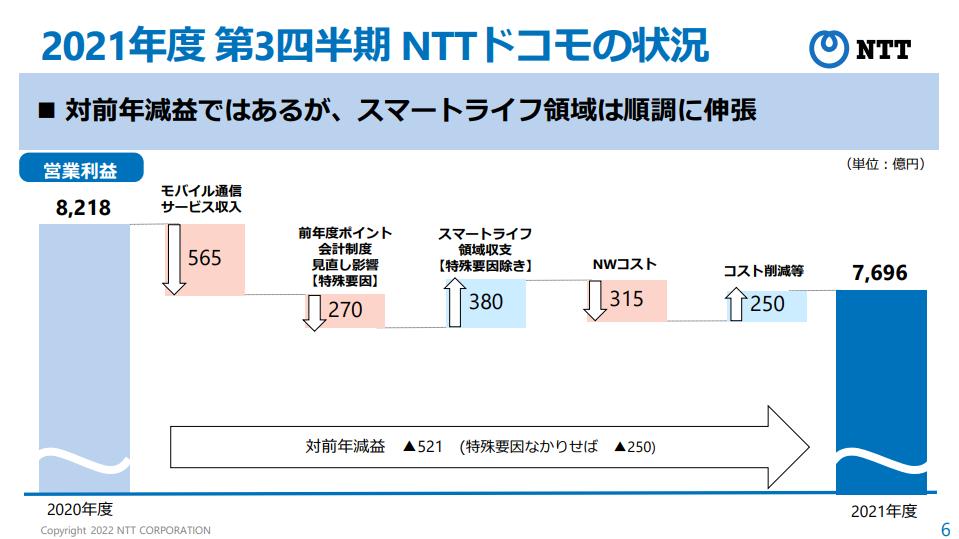

事実上大手3社(NTTドコモ、KDDI、ソフトバンク)のみがティア1プロバイダとして存在し、残りはMVNOという日本に比べ、米国の携帯電話市場は大中小さまざまなキャリアが入り乱れ、バラエティ豊かだ。一方で契約数シェアの多くは大手に偏っており、例えばトップのVerizon Wirelessが1億1100万でシェア32%、2位のAT&Tが1億500万でシェア30%、そして3位のSprint-Nextelが5600万でシェア16%、以下シェア10%以下のキャリアがT-Mobile USA、MetroPCS、Cricket Wireless(Leap Wireless)といった具合に続く。

大手2社だけで実に6割以上のシェアを獲得しており、寡占状態にある。そして米国市場のもう1つの特徴として、3GネットワークにCDMA技術を採用するキャリアが多いことが挙げられる。例えば2位のAT&Tと4位のT-Mobile以外は、ほぼすべてがCDMA系キャリアだ。また上位キャリアはポストペイド契約が中心だが、一方で下位のキャリアの多くはプリペイド中心であり、若者や低所得者層を中心に低価格で人気を集めている。このあたり、富裕層とそれ以外ではっきりと階層が分かれている米国ならではの特色が出ている。

ポストペイド、つまり定期契約ユーザーが多いのも米国での特徴。一時期犯罪対策などからプリペイド契約が排除された日本では100%に近い率でポストペイド契約が多いが、米国もまたポストペイド契約比率が高い。ただしポストペイド比率が高いのは上位4社のみで、残りの中規模以下のキャリアはプリペイド専業キャリアのケースが多く、その割合も3割近い点に注意したい。なお、SprintはMVNOの受け入れキャリアとしては米国最大手で、このMVNO事業者の多くはプリペイドサービスを展開している。Sprintの契約数にはこのMVNOでの契約数も含まれており、つまりSprintの全契約数の3割ほどはプリペイド契約によるものとなる(図は記者会見でのソフトバンクの資料)

スマホ時代到来で変わり始めたキャリア間競争

筆者が渡米したばかりの2002年、現地での生活のために初めて契約したキャリアがSprintだった。当時の上位キャリアに比べ、月々の維持費が低く、特に渡米したばかりで社会保障番号(SSN)やクレジットヒストリーのない筆者には唯一契約可能なキャリアがSprintだったという事情もある。当時はまだ携帯キャリアも上位からVerizon Wireless、Cingular(現在のAT&T)、Sprint、AT&T Wireless(後にCingularに買収)といった具合に、順位こそ大きく変動していないものの契約者数の差はわずかで、互いに拮抗していた。それぞれが特色を出して切磋琢磨していた時代だ。

10 RV GIVE-AWAY starts now.. must use #RVdotCOM and tell me what you want to learn about the RV lifestyle ....… https://t.co/k8Jbu1HfnO

— Marcus Lemonis Fri Jan 08 12:20:10 +0000 2021

拮抗が崩れ始めたのは同業者買収でキャリア間の契約数の差が開いてきたことと、iPhoneをはじめとしたスマートフォンのブームが到来してからだ。2004年にCingularが当時の長距離電話会社だったAT&Tの携帯電話部門であるAT&T Wirelessを買収し、合計の契約数を大きく延ばした。当時すでにVerizon Wirelessが最大手としてライバルと契約数を引き離し始めていたが、これで一時的にCingularの契約数がVerizon Wirelessを追い抜く現象が発生した。だが当時のVerizon Wirelessの勢いは強く、両社が再逆転するのも時間の問題だった。

Cingularはその昔、ベビーベル(AT&Tの地域通信事業を分割し、誕生した電気通信事業者)企業のSBC CommunicationsとBellSouthのジョイントベンチャーとして誕生した携帯電話キャリアだが、SBCが長距離電話のAT&Tを買収して社名をAT&Tへと変更し、さらにBellSouthも吸収することでCingularの完全子会社化に成功し、「AT&T Mobility」としてCingularをAT&Tブランドに統一した。新生AT&Tとなった旧Cingularが最初に打った手が、Appleとの独占契約によるiPhoneの販売だ。

当時、AppleはiPhone販売にあたって業界トップだったVerizon Wirelessとの交渉を持ったとされるが、これは両社の間で契約条件が合わずに流れたと聞いている。最終的に米国でのiPhone販売独占権を勝ち取ったのはAT&Tで、その後の躍進は多くが知るところだ。一時大きく引き離されていたAT&TがVerizonを追い上げ、拮抗するところまできたのも、iPhoneの存在が大きいと筆者は考える。

現在のSprintは米国の携帯電話シェア16%で3位のポジションにある。順位としては3位だが、Verizon WirelessとAT&Tという大手2社だけでシェア6割超と、同2社の寡占状態にあるのが特徴(図は記者会見でのソフトバンクの資料)

国土の広い米国では運営コストがかさむ

安定したネットワークで順調に契約者数を伸ばすVerizon Wirelessと、iPhoneなどの魅力的な端末で契約者を大きく増やしたAT&Tに反して、3位以下のキャリアの状況は芳しくなかった。米国は国土が広く、都市部中心だとしてもカバーすべきエリアが広い。周波数獲得コストや設備コスト、運営コストなどの負担が大きく、特に契約数の少ない中規模以下のキャリアの台所事情を苦しめてきたのだ。

結果として大手にはさらにユーザーが集まり、中規模以下は加入者横ばいまたは減少という状況が顕著になってきた。特に上位2社との差が開く一方のSprintの焦りは大きかったとみられ、2005年当時に業界第5位だったNextel Communicationsを買収し、加入者数で上位2社に迫る規模へと躍進した。

だがCDMAのSprintに対し、NextelはiDENと呼ばれる独自の通信技術を用いたサービスを展開しており、ネットワークに互換性がなかった。「両社の合併にシナジー効果は望めない」という指摘は買収発表当時からあり、事実、加入者数維持どころか、ゆるやかな流出につながる結果となった。

なお、合併会社のSprint-NextelはすでにiDENサービスの停止を告知しており、2013年半ばにも停止される見込みだ。Nextelのプリペイド部門だったBoost Mobileも含め、すでにSprintのCDMAネットワークへの移行が進められつつある。

米国における携帯電話普及率。順調に伸びているように見えるが、実際にはすでに人口普及率100%を突破しており、飽和状態にある。現在の伸びは2台目需要を狙ったものとなる(図は記者会見でのソフトバンクの資料)

投資負担の重みとLTEサービス

設備投資負担が大きく、連続赤字を計上しているSprintだが、もう1つの迷走要因になっているのが4Gネットワークの整備だ。同社はもともとモバイルブロードバンド提供を視野に「Xohm」ブランドでWiMAXサービスを展開しており、同じくWiMAXサービス展開を全米で行っていたClearwireと競合していた。だが両社が別々にサービスエリアを全国展開するのは設備投資の効率も悪く、たびたびその競合が問題になっていた。

政府の仲介もあり、最終的に両社は共同でサービス展開を進めていくことで合意し、両社のサービスネットワーク統合を2008年に発表した。Sprintが同社のWiMAX設備をClearwireに譲渡する代わりに、Clearwireの発行する株式を譲り受け、同社の半数近くの株を所有する大株主となった。ClearwireはWiMAXサービスの統一ブランドを「Clear」とし、SprintはこのClearをMVNOとして利用する権利を得た。この成果として最初に発表されたのが初のWiMAX対応スマートフォン「HTC EVO 4G」だ。

とはいえ、両社の提携も順風満帆とはいえず、SprintとClearwireともに足踏み状態が続いていた。ClearのWiMAXサービスの利用もあまり進まない状況で、昨年2011年夏にはSprintがClearwire株をさらに買い進めて同社の完全子会社化を目指しているというニュースが伝えられた。

前述のような事情もあり、SprintがClearwire株の5割ほどを握る(編注:10月19日、過半数の獲得見込みが伝えられた)、一方で、Clearwire本体は3割、残りはIntelやGoogle、CATV各社といった具合に、初期に Clearwireに投資した企業らが持ち合う株主構成となっていた。

後に離脱した企業が出て、持ち株比率に多少の変更はあったものの、Sprintが5割、Clearwireがその残りの多くといった状況に変化はない。SprintはClearwire以外の株主らの協力を得て、残り株式を買い進めて同社の経営権を握る目算があったとみられる。狙いは不明な部分も多いが、まずはClearwire自体が持つ周波数資産を手に入れること、そしてLTEを軸としたネットワーク整備の礎にすることが念頭にあったと思われる。